近日,武汉达梦数据库股份有限公司(以下简称“达梦数据”)冲刺沪市科创板IPO又有了新进展。

金融投资报记者 贺梦璐

近日,武汉达梦数据库股份有限公司(以下简称“达梦数据”)冲刺沪市科创板IPO又有了新进展。

金融投资报记者了解到,达梦数据于2022年6月提交IPO申请,于当年12月通过上市委会议。申请通过近一年后,近日,达梦数据更新了截至2023年6月30日的财务数据,其申请状态也进一步显示为正式注册。

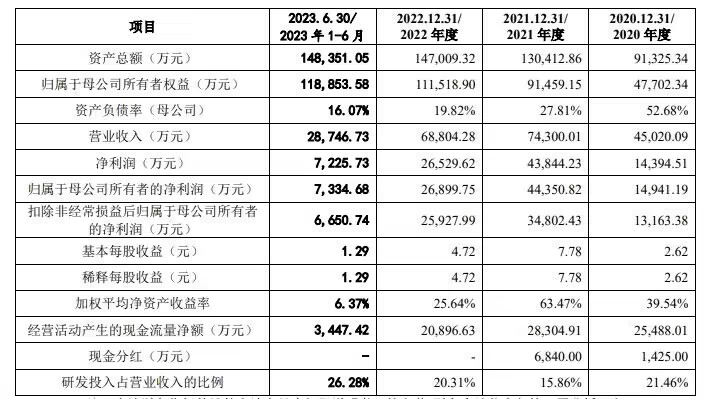

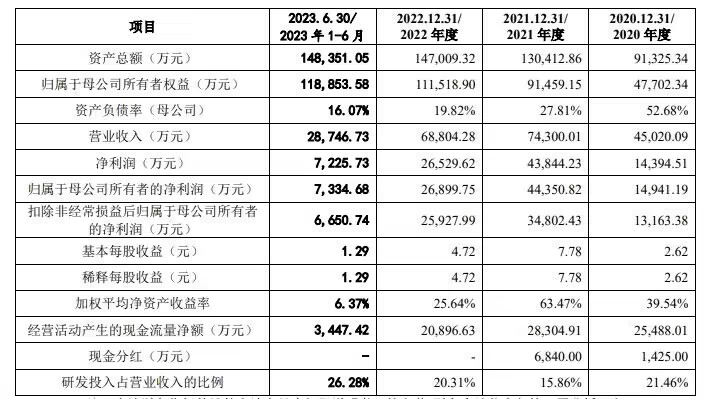

达梦数据主要财务数据和财务指标数据来源:达梦数据招股书

应收账款存余额较高

作为数据库领域龙头企业,达梦数据备受资本关注。

公开信息显示,达梦数据是数据库产品开发服务商,为客户提供各类数据库软件及集群软件、云计算与大数据等一系列数据库产品及相关技术服务。

然而,金融投资报记者注意到,令达梦数据饱受诟病的,是其频繁发生波动的毛利率。

招股书显示,2020年至2022年及2023年上半年,公司主营业务毛利率分别为90.27%、90.60%、94.11%和95.77%。软件产品使用授权业务是公司主营业务毛利的主要来源。报告期内,该类业务毛利率水平分别为99.54%、99.68%、99.68%和99.66%。数据及行业解决方案业务毛利率分别为41.76%、25.49%、43.22%和54.91%。受具体项目要求、采购内容、实施工期等诸多因素影响,该类业务毛利率波动较大,进而对公司整体毛利率水平产生影响。

此外,达梦数据应收账款余额较高。招股书显示,2020年至2022年及2023年上半年,公司应收账款余额分别为1.55亿元、3.48亿元、3.92亿元和3.7亿元,占营收比例分别为34.44%、46.88%、56.90%、128.64%,应收账款余额大幅度上涨。对此,达梦数据解释称,“公司党政、军工领域客户较多,该类客户一般付款审批流程较为繁琐、回款周期较长。”

与此同时,渠道销售收入较为集中也是一大隐患。招股书显示,2020年至2022年及2023年上半年,公司软件产品使用授权业务中,渠道销售收入占比分别为92.23%、93.96%、92.16%和92.67%。

值得一提的是,企查查显示,达梦数据目前已完成两轮战略融资,其中在2019年12月的战略融资中,融资金额约1亿元人民币。丰年资本,鑫安资本、武汉曙天云科技合伙企业(有限合伙)、中电(天津)企业管理中心(有限合伙)等投资机构现身其中。

招股书显示,此次IPO,达梦数据计划募资23.51亿元,投入集群数据库管理系统升级项目、高性能分布式关系数据库管理系统升级项目、新一代云数据库产品建设项目及达梦研究院建设项目。

数据库市场竞争激烈

《数据库发展研究报告(2023年)》显示,2022年,中国数据库市场规模约为403.6亿元。其中,公有云数据库市场规模为219.15亿元,占市场总体的54.3%,较2021年增长51.6%。

值得关注的是,2022年中国公有云数据库市场规模占比首次过半,这也说明,云数据库替换传统数据库的趋势已势不可挡。

金融投资报记者注意到,此前数据库市场几乎被Oracle、DB2等国外厂商垄断,随着近年来云计算技术的兴起,以人大金仓、南大通用、达梦数据为代表的国产数据库厂商相继面世。据艾瑞咨询预测,2020年至2025年,以初创厂商为代表的新兴数据库市场规模有望实现逾10倍的增长。

华泰证券分析认为,分布式数据库可有效解决现有互联网环境下海量数据、高并发计算的数据需求,成为国产数据库厂商的产品发展共识,大量非关系型数据库厂商实现弯道超车。

开源证券分析称,未来随着数据库的替换向核心业务系统领域的推进,达梦数据、创意信息、太极股份、星环科技、海量数据等具备较强迁移能力和相关服务能力的厂商有望占据较大市场份额。

顶着“国产数据库第一股”的光环能否在激烈竞争中突围?达梦数据在招股书中难掩担忧,其在风险提示中这样描述:“因自身缺乏先发优势,亦面临着部分国内互联网、通信龙头企业的激烈竞争,所以,在市场的竞争中,可能面临着市场竞争激烈、难以快速扩大市场份额的风险。”